PostFinance e-Commerce

1. Introduction

La documentation e-Commerce détaille l’intégration d’e-Commerce sur votre site Web.

Avec PostFinance e-Commerce vous:

- intégrerez des pages de paiement sur la plate-forme PostFinance hautement sécurisée et surveillée

- pouvez personnaliser la page de paiement dans le même aspect que votre propre site Web

- n'avez pas besoin de certificat ni d'être responsable des données sensibles

2. Page Information technique

Dans votre compte PostFinance, vous trouverez la page d'Information technique via "Configuration" dans le menu supérieur.

A la page d' information technique, vous trouverez le "i" icône pour expliquer le contexte particulier.

- L’URL de la requête dans l’environnement de TEST est https://e-payment.postfinance.ch/ncol/test/orderstandard_utf8.asp

- L’URL de la requête dans l’environnement de PRODUCTION est: https://e-payment.postfinance.ch/ncol/prod/orderstandard_utf8.asp

|

Pour les transactions de TEST sans impact financier, veuillez utiliser l’URL de TEST. Les transactions seront envoyées sur notre environnement de test, votre compte de TEST.

Pour les transactions réelles avec un impact financier, veuillez utiliser l’URL de PRODUCTION. Les transactions seront envoyées sur notre environnement de production, votre compte de production.

Veillez à bien diriger votre flux de transactions sur l’URL de production dès la fin de vos tests. |

3. Processus de vente

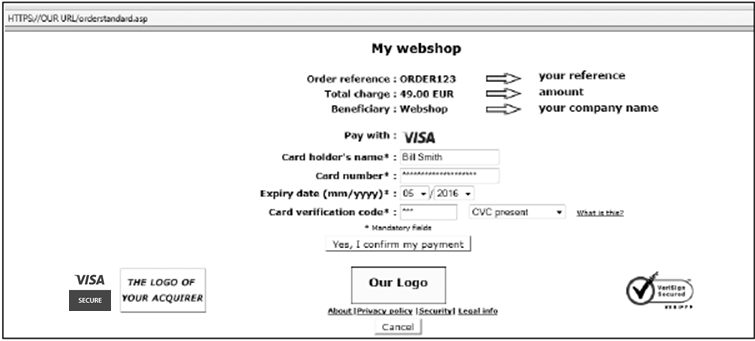

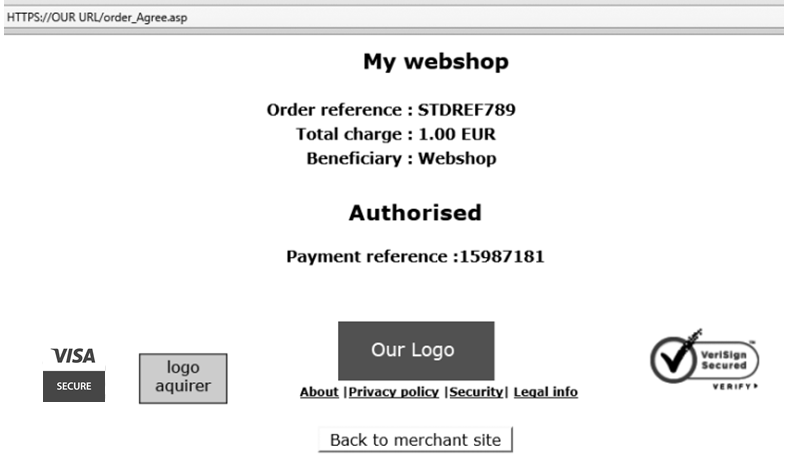

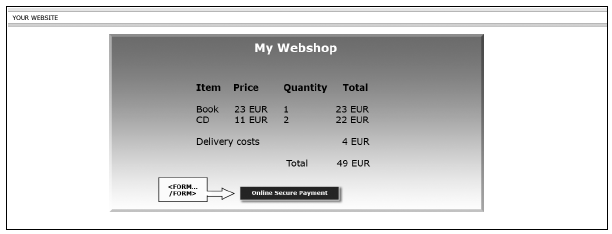

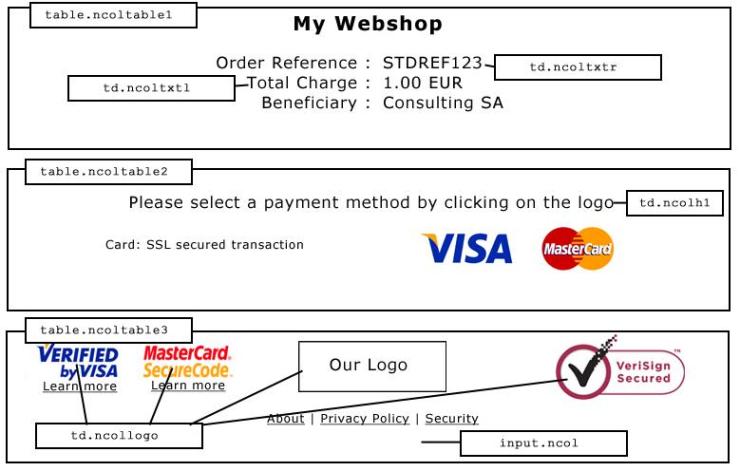

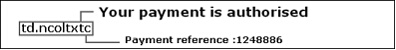

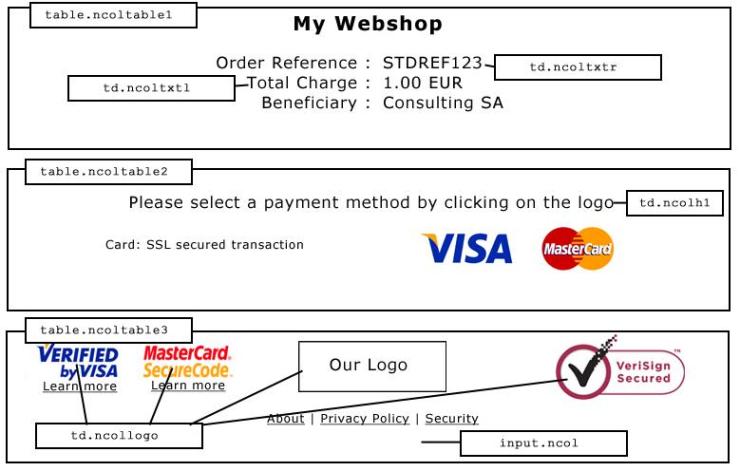

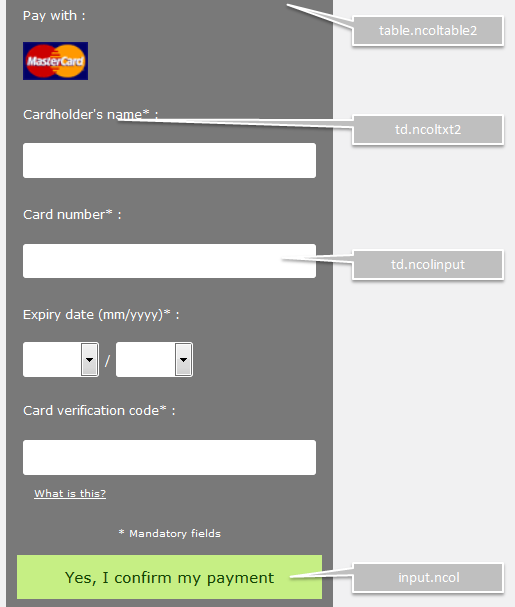

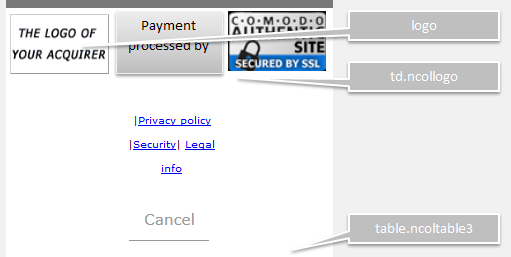

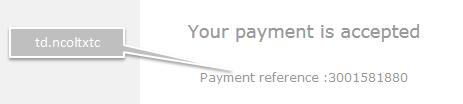

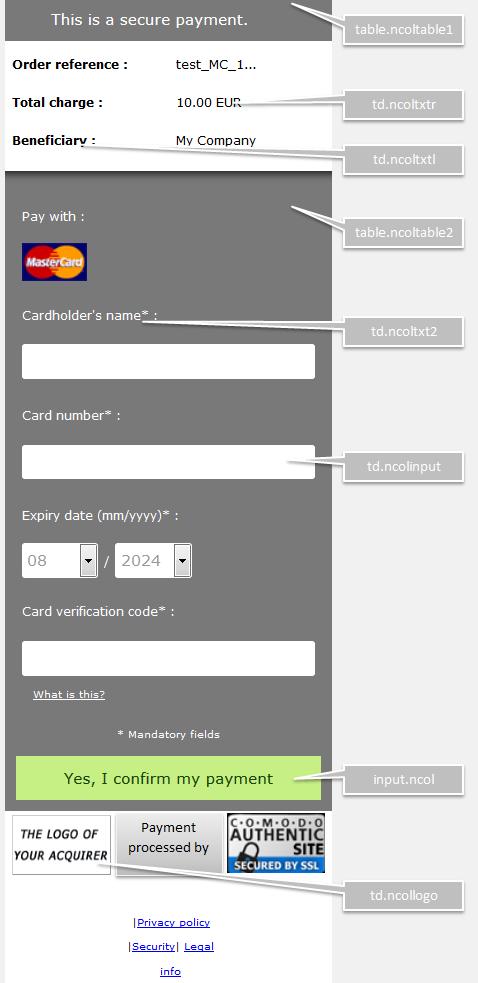

Les captures d’écran suivantes représentent la procédure de vente après l’intégration de base de votre site Internet avec notre système.

Sur votre site Internet, le client peut consulter un récapitulatif de sa commande. On lui demande de confirmer cette information avant de procéder à la page de paiement sécurisé.

Le bouton de confirmation est en fait la partie visible du « formulaire HTML » qui contient les champs cachés avec les données de paiement, ainsi que la redirection automatique du client en mode sécurisé vers la page paiement de notre serveur. Les champs cachés sont décrits au Chapitre Lien entre le site internet du marchand et notre page de paiement de ce document.

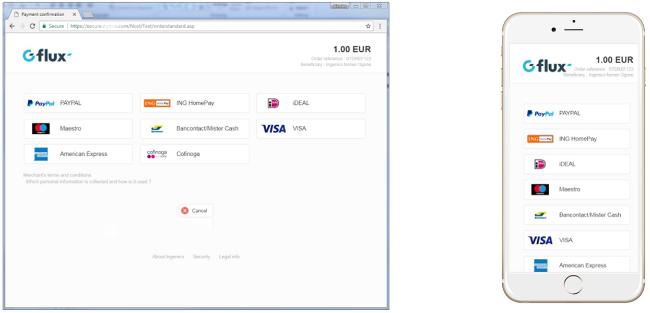

Sur notre page de paiement sécurisé, le client peut choisir n’importe laquelle des méthodes de paiement que vous avez sélectionnées.

Si c’est un paiement par carte de crédit, on demandera au client d’entrer son numéro de carte, etc. Le client peut confirmer ou annuler la demande de paiement.

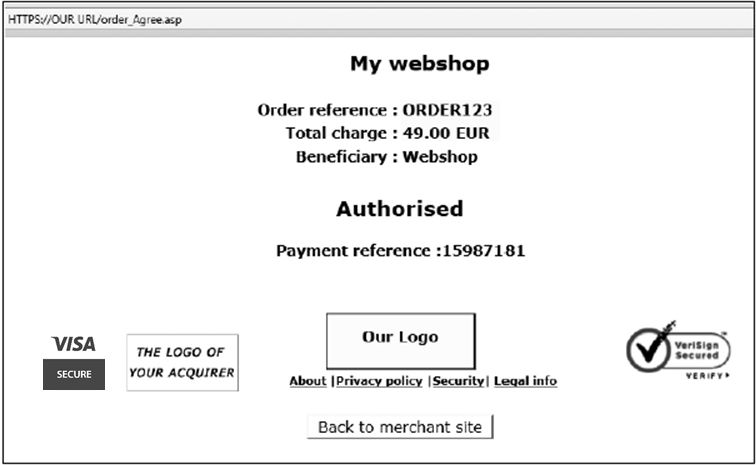

Après avoir demandé le paiement à l’institution financière pertinente, nous présentons au client une page avec le résultat de son paiement.

Si le paiement a été refusé, une erreur est affichée et le client a la possibilité d’essayer à nouveau : il peut choisir une autre méthode de paiement ou changer les renseignements qu’il a introduit.

Une page spécifique sur votre site Internet peut aussi être affichée au client, dépendant du résultat de la transaction. Pour plus d’information, veuillez vous référer au Chapitre Feedback au client sur la transaction de ce document.

4. Lien entre le site internet du marchand et notre page de paiement

4.1 Où configurer?

Le lien entre votre site Internet et notre page de paiement de e-Commerce doit être établi sur la dernière page du panier d’achat sur votre site Internet : c’est-à-dire la dernière page de votre site présentée à l’acheteur.

Un formulaire avec des champs html cachés contenant les données de la commande doit être intégré dans la dernière page. Le bloc de code que vous devrez coller dans la dernière page de votre panier d’achat est le suivant :

| <form method="post" action="https://e-payment.postfinance.ch/ncol/test/orderstandard_utf8.asp" id=form1 name=form1> <!-- paramètres généraux : voir Paramètres de formulaire --> <input type="hidden" name="PSPID" value=""> <input type="hidden" name="ORDERID" value=""> <input type="hidden" name="AMOUNT" value=""> <input type="hidden" name="CURRENCY" value=""> <input type="hidden" name="LANGUAGE" value=""> <input type="hidden" name="CN" value=""> <input type="hidden" name="EMAIL" value=""> <input type="hidden" name="OWNERZIP" value=""> <input type="hidden" name="OWNERADDRESS" value=""> <input type="hidden" name="OWNERCTY" value=""> <input type="hidden" name="OWNERTOWN" value=""> <input type="hidden" name="OWNERTELNO" value=""> <!-- vérification avant le paiement : voir Sécurité : vérification avant le paiement --> <input type="hidden" name="SHASIGN" value=""> <!-- apparence et impression: voir Apparence de la page de paiement --> <input type="hidden" name="TITLE" value=""> <input type="hidden" name="BGCOLOR" value=""> <input type="hidden" name="TXTCOLOR" value=""> <input type="hidden" name="TBLBGCOLOR" value=""> <input type="hidden" name="TBLTXTCOLOR" value=""> <input type="hidden" name="BUTTONBGCOLOR" value=""> <input type="hidden" name="BUTTONTXTCOLOR" value=""> <input type="hidden" name="LOGO" value=""> <input type="hidden" name="FONTTYPE" value=""> <!-- redirection après la transaction : voir Feedback au client sur la transaction --> <input type="hidden" name="ACCEPTURL" value=""> <input type="hidden" name="DECLINEURL" value=""> <input type="hidden" name="EXCEPTIONURL" value=""> <input type="hidden" name="CANCELURL" value=""> <input type="submit" value="" id=submit2 name=submit2> </form> |

4.2 Paramètres de formulaire

Bien que les paramètres obligatoires soient le PSPID, ORDERID, AMOUNT, CURRENCY et LANGUAGE, nous recommandons fortement néanmoins de nous envoyer le nom du client, l’adresse électronique du client, l’adresse, la ville, le code postal, le pays, et le numéro de téléphone puisque ce sont des outils utiles pour lutter contre les fraudes.

Vous trouverez ci-dessous un aperçu des champs cachés utilisés pour transmettre les « paramètres généraux » à notre système (les autres champs sont décrits dans les chapitres suivants) :

|

Champ |

Usage |

|---|---|

| PSPID | Votre nom d’affiliation dans notre système |

| ORDERID |

Votre numéro de commande (référence du marchand). Le système vérifie que le paiement n’a pas été demandé deux fois pour la même commande. L’ORDERID doit être assigné dynamiquement. Le paramètre ORDERID est utilisé pour vérifier que les requêtes ne sont pas envoyées deux fois sur notre plateforme par accident. 2 Par conséquent, un ORDERID ne peut être utilisé qu’une seule fois par période de 45 jours. Après cette période, les ORDERIDs déjà envoyés peuvent être réutilisés. |

| AMOUNT |

Montant à payer MULTIPLIÉ PAR 100 puisque le format du montant ne doit pas contenir de décimales ou autres séparateurs. Le montant doit être assigné dynamiquement. |

| CURRENCY | Devise pour la commande en code ISO alpha. Par exemple : EUR, USD, GBP, … |

| LANGUAGE | Langue du client. Par exemple : en_US, nl_NL, fr_FR, … |

| CN |

Le nom du client. Sera pré-initialisé (mais toujours éditable) dans le champ Nom du Client des renseignements de la carte de crédit. |

| L’adresse électronique du client. Si vous faites une demande de 3DSv2.1, assurez-vous que le format d’email soit valide. Dans le cas contraire, l’authentification client forte utilisera le protocole 3DSv1.0. | |

| OWNERADDRESS | L’adresse du client |

| OWNERZIP | Le code postal du client |

| OWNERTOWN | Nom de la ville du client |

| OWNERCTY | Le pays du client |

| OWNERTELNO | Le numéro de téléphone du client |

4.3 Utilisation de l’ORDERID pour la norme OGM-VCS en matière de communications structurées

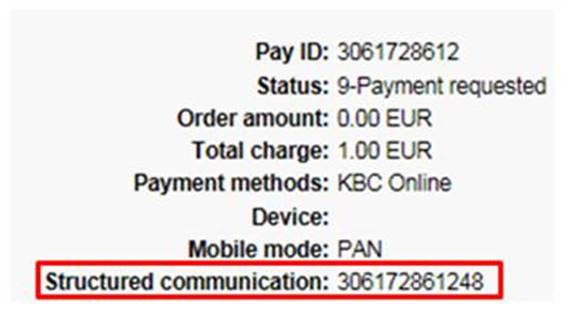

Pour les méthodes de paiement KBC/CBC Online, ING Homepay et Belfius DirectNet, il est possible d’inclure une communication structurée (gestructureerde mededeling) selon la norme OGM-VCS dans vos rapports d’acquisition de paiement.

Cette communication structurée peut être consultée dans votre back office pour les transactions individuelles via Opérations > Gestion transactions.

ou est disponible en tant que paramètre STRUCT via notre outil de reporting électronique.

Pour utiliser cette fonctionnalité, vous devrez envoyer la valeur du paramètre ORDERID contenant uniquement des chiffres.

En fonction de la longueur de l’ORDERID, le contenu suivant s’appliquera à la communication structurée:

| Longueur de l’ORDERID | >12 | 12 (y compris la somme de contrôle Modulo 97) | 11 | 10 (sans la somme de contrôle Modulo 97) | Entre 1 et 9 |

|---|---|---|---|---|---|

| Résultat | Le PAYID + deux chiffres de contrôle (en tant que Modulo 97) seront utilisés pour la communication structurée |

L’ORDERID sera utilisé pour la communication structurée Il en va de même si la valeur est envoyée avec le paramètre COM |

Le PAYID + deux chiffres de contrôle (en tant que Modulo 97) seront utilisés pour la communication structurée | L’ORDERID sera utilisé pour la communication structurée + deux chiffres de contrôle (en tant que Modulo 97) seront ajoutés par notre système |

L’ORDERID + des zéros de comblement + deux chiffres de contrôle (en tant que Modulo 97) seront utilisés pour la communication structurée. En fonction de la longueur de l’ORDERID, le nombre de zéros de comblement variera afin d’arriver à la longueur de 12 chiffres au total |

Veuillez vous concerter avec votre acquéreur pour imprimer la communication structurée sur vos rapports de paiement, en tenant compte du fait que cela peut impliquer une modification de votre contrat d’acquisition.

IMPORTANT : La norme OMG-VCS n’est pas disponible via Full Service

|

5. Sécurité : vérification avant le paiement

5.1 Signature SHA-IN

Cette technique se fonde sur le principe suivant : le serveur du marchand crée une chaîne de caractères unique, hachée par l’algorithme SHA, pour chaque commande. Le résultat de ce hachage nous est ensuite envoyé dans les champs masqués de la page de commande du marchand. Notre système reconstruit cette signature pour vérifier l’intégrité des informations de commande qui nous sont envoyées dans les champs masqués. La signature SHA-IN est remplie automatiquement par le système à l’aide d’un GUID. L’algorithme SHA par défaut de votre PSPID est SHA-512. Veuillez modifier cette configuration si votre système exige l’algorithme SHA-1 ou SHA-256.

Nous proposons SHA-1, SHA-256 et SHA-512 comme méthodes de vérification des données. Pour chaque commande, votre serveur génère une chaîne de caractères unique (appelée un condensé), hachée avec l’algorithme SHA de votre choix.

|

Nous supportons les algorithmes de hachage SHA-1 / SHA-256 / SHA-512, néanmoins nous vous recommandons d’utiliser les SHA-256 ou SHA-512. Ceci afin de maximiser la sécurité de votre processus de vérification. |

5.1.1 Création de la chaîne

La chaîne est créée en concaténant les valeurs des champs envoyés avec la commande (triés par ordre alphabétique, dans le format ‘PARAMETRE=valeur’), séparés par une clé. Cette clé est définie dans les Informations Techniques du commerçant, sous l’onglet “Contrôle de données et d’Origine”, section “Contrôles pour e-Commerce”.

Veuillez observer que ces valeurs sont sensibles à la case lors de leur compilation pour former la chaîne avant le hachage !

|

Important

|

Lorsque vous hachez la chaîne compilée avec l’algorithme SHA, le système générera un condensé hexadécimal. La longueur de ce condensé SHA est de 40 caractères pour le SHA-1, de 64 pour le SHA-256 et de 128 pour le SHA-512. Ce résultat devrait être envoyé à notre système dans votre commande, en utilisant le champ « SHASIGN ».

Notre système recomposera la chaîne SHA en fonction des paramètres reçus et comparera le condensé du commerçant avec le condensé que nous aurons généré. Si le résultat n’est pas identique, la commande sera refusée. Cette vérification garantit l’exactitude et l’intégrité des données de la commande.

Vous pouvez tester votre SHASign ici.

|

Exemple d'un calcul SHA-1-IN élémentaire Paramètres (dans l’ordre alphabétique) : AMOUNT=1500 (15.00 x100) Clé SHA : Chaîne à hacher : Condensé obtenu (SHA-1) : |

Si le SHASign envoyé dans les champs cachés HTML de la transaction ne correspond pas au SHASIGN assemblé de notre côté avec les détails de la commande et la chaîne supplémentaire (mot de passe/phrase secrète) entrée dans le champ „Signature SHA-1-IN“ dans la section „Contrôles pour e-Commerce“ de l’onglet „Contrôle des données et d'origine“ de la page Information Technique, vous recevrez le message d’erreur « unknown order/1/s».

Si rien n’est envoyé dans le champ « SHASIGN » des champs cachés HTML, même si une chaîne supplémentaire (mot de passe/phrase secrète) a été entrée dans le champ „Signature SHA-IN“ dans la section „Contrôles pour e-Commerce“ de l’onglet „Contrôle des données et d'origine“ de la page Information Technique – indiquant que vous voulez utiliser une signature SHA avec chaque transaction – vous recevrez un message d’erreur « unknown order/0/s».

Ce qui suit est le champ caché utilisé pour transmettre la signature SHA à notre système :

| Champ | Usage |

|---|---|

| SHASIGN | Chaîne de caractères unique pour la validation des données de la commande. |

6. Aspect de la page de paiement

APPARENCE : Créez votre page de paiement de manière à ce qu’elle reflète votre marque et les besoins de vos clients au moment de payer pour obtenir un entonnoir d’achat cohérent et augmenter votre taux de conversion. On distingue deux types d'informations sur la page de paiement hébergée :

- Informations statiques (par ex. votre logo)

- Informations de paiement (par ex. référence de la commande, champs dans lesquels le client saisit les informations de sa carte, etc.).

Les informations statiques proviennent de la présentation commune de notre système ou d'une page de modèle d'un commerçant spécifique. Notre système ajoute les informations de paiement de manière dynamique pour chaque transaction. Le commerçant a toutefois la possibilité d'adapter l'aspect de ces informations de paiement au moyen de styles HTML.

Vous pouvez personnaliser votre page de paiement en appliquant des fichiers HTML et CSS personnalisés à votre contenu. Il vous suffit de nous dire où intégrer la « ZONE DE PAIEMENT », qui prendra en charge le paiement sur votre page.

HÉBERGEMENT SÉCURISÉ: PostFinance propose un hébergement sécurisé de votre modèle de page de paiement pour vous permettre de respecter la norme PCI.

Remarque: vous pouvez sauter la section suivante de personnalisation du modèle de démonstration si vous n’avez pas l’intention de personnaliser votre page de paiement.

6.1 Modèle de Responsive Payment Page PostFinance

Notre modèle de page de paiement entièrement réactive est la solution parfaite et la plus simple pour une expérience de shopping en ligne à plusieurs écrans pour vos clients. Il vous garantit une conversion optimisée aussi bien sur les ordinateurs de bureau que sur les appareils mobiles.

- Pour activer le modèle de Responsive Payment Page depuis le back office, allez sur Configuration >Modèle > Sélecteur de modèle et cliquez sur « Activer » la Responsive Payment Page.

- Pour personnaliser le modèle en ajoutant votre logo, allez sur Configuration > Modèle > Gestionnaire de fichiers et téléchargez votre logo auquel vous aurez donné le nom : « logo.png ».

6.2 Adaptez et téléchargez votre propre modèle personnalisé

Commencez par télécharger ci-dessous le fichier source du modèle de Responsive Payment Page PostFinance pour le personnaliser librement et qu’il réponde aux besoins spécifiques de votre marque. Vous pouvez concevoir votre propre page modèle de A à Z en ne laissant qu’un espace sur cette page qui sera rempli par notre système. Vous pouvez aussi héberger votre page et vos fichiers modèles dans notre environnement sécurisé auquel nous faisons référence sous le nom de « modèle statique ».

Télécharger notre modèle de démo pour les pages de paiement e-commerce

Vous pouvez essayer nos modèles de démo prenant en charge les navigateurs d’ordinateurs fixes et de portables. Vous pouvez les utiliser tels quels ou les personnaliser facilement selon vos besoins. Adaptez simplement les différentes valeurs avec les fichiers css du modèle pour obtenir la page que vous souhaitez.

Si vous ne voulez pas personnaliser les fichiers css fournis, vous pouvez également compléter le code HTML en ajoutant vos propres informations d’en-tête et de pied de page. Veuillez vous reporter au Chapitre 5.2.2 pour de plus amples informations. Pour des raisons de sécurité, n’ajoutez pas de données/fichiers externes non autorisés. Tous les fichiers et toutes les données doivent être téléchargés vers le Gestionnaire de fichiers pour pouvoir être utilisés.

Après avoir réalisé ces étapes, suivez ces étapes pour télécharger et appliquer gratuitement les modèles :

- Téléchargez le fichier compressé.

- À partir du Back Office, allez dans Configuration > Modèle > Configuration avancée pour autoriser l'utilisation d'un modèle dynamique > Oui pour activer le modèle dynamique.

- Allez dans Configuration > Modèle > Gestionnaire de fichiers pour envoyer les différents fichiers contenus dans le fichier compressé (pas de dossier).

- Allez dans Configuration > Modèle > Selection du modèle pour sélectionner votre « Modèle du commerçant par défaut » pour votre e-commerce.

IMPORTANT:

- Les méthodes de paiements sur notre modèle responsive de page de paiement doivent être placés de manière verticale. Afin d’obtenir le résultat requis, veillez à envoyer les paramètres additionnels suivant PMLISTTYPE=2

- Vous pouvez vous arrêter ici si vous choisissez de ne pas personnaliser votre page de e-commerce. Pour davantage d’informations sur la personnalisation de votre page de e-commerce avec notre modèle de démo, passez à la section suivante.

- La plateforme prend en charge plusieurs modèles. Vous pouvez rejeter le modèle par défaut pour toute transaction et en sélectionner un en particulier à l’aide du paramètre « TP » dans votre demande en POST (TP=<nom complet du fichier HTML avec extension>).

- Nous vous recommandons de limiter la taille de votre logo à 300 px aussi bien pour la largeur que la hauteur. Cela garantira un temps de chargement minimal sur les appareils mobiles.

Personnalisation importante : concevez votre propre page de paiement.

En dehors de la personnalisation des fichiers css fournis, vous pouvez compléter le fichier HTML en ajoutant vos propres informations d’en-tête et de bas de page. Veuillez consulter le Chapitre 5.2.2 pour plus d’informations. Pour une question de sécurité, n’appliquez pas de données/fichiers externes non autorisés. Tous les fichiers et données doivent être envoyés dans le Gestionnaire de fichiers afin d’être utilisés.

6.2.1 Champs cachés

Le champ masqué utilisé pour transmettre l’URL de votre modèle de page est le suivant :

<input type="hidden" name="TP" value="">

| Champ |

Objet |

|---|---|

| TP | Nom de fichier du modèle hébergé par PostFinance. |

Exemple:

<input type="hidden" name="TP" value="mytemplatefile.html">

6.2.2 Zone de paiement (Payment zone)

Vous pouvez concevoir l’ensemble du modèle de page selon vos préférences. La seule condition à observer est qu’il doit contenir la chaîne « $$$PAYMENT ZONE$$$ », qui indique l’endroit où notre module e-Commerce peut ajouter ses champs de manière dynamique. Il doit par conséquent contenir au moins les champs suivants :

<html>

$$$PAYMENT ZONE$$$

</html>

|

Important N’utilisez pas de balises BASE, de cadres ou de balises FORM pour encapsuler la chaîne $$$PAYMENT ZONE$$$. |

6.2.3 Feuille de style

Vous pouvez personnaliser l’aspect de vos pages de paiement en ajoutant des feuilles de style à votre modèle de page.

Nous avons défini une catégorie pour les différents types de tableaux et de cellules contenues dans nos tableaux, ainsi qu’une catégorie pour les boutons d’envoi. Ajoutez les blocs de codage suivants entre les balises <head></head> et modifiez les propriétés de ces catégories pour les adapter à l’aspect de votre site (voir l’exemple du modèle de page mentionné plus haut) :

| <style type="text/css"> <!-- td.ncolh1 {background-color : #006600; color : yellow; font-family : verdana} td.ncoltxtl {background-color : #ffffcc; color : black; text-align : right; font-weight : bold} td.ncoltxtl2 {background-color : #ffffcc; color : black; text-align : right; font-weight : bold} td.ncoltxtr {background-color : #ffffcc; color : black; text-align : left; font-weight : bold} td.ncoltxtc {background-color : #ffffcc; color : black; text-align : center; font-weight : bold} td.ncolinput {background-color : #ffffcc; color : black} td.ncolline1 {background-color : #ffffff; color : black} td.ncolline2 {background-color : #ffffcc; color : black} input.ncol {background-color : #006600; color : white} td.ncollogoc {background-color : #ffffcc; color : black; text-align : center; font-weight : bold} table.ncoltable1 { background-color: #ffffcc; } table.ncoltable2 { background-color: #ffffcc; border-width : medium; border-color : green; } table.ncoltable3 { background-color: #ffffcc; } --> </style> |

Lors de la saisie de vos instructions de mise en page, vous devez respecter la syntaxe de la feuille de style en cascade. Nous vous conseillons vivement de tester votre présentation dans différents navigateurs. La façon dont ils traitent les styles peut en effet énormément varier.

6.3 Mise en page basée sur le modèle (modèle dynamique)

La page de modèle dynamique vous permet de personnaliser la conception des pages de paiement de façon plus évoluée qu'avec le modèle statique.

Lorsque vous utilisez une page de modèle dynamique, vous concevez totalement votre propre page de modèle, en y laissant simplement une section destinée à être complétée par notre système. L'adresse URL de votre page de modèle doit nous être envoyée dans les champs cachés pour chaque transaction.

Veuillez garder à l'esprit que le fait d'utiliser une page de modèle dynamique implique une demande supplémentaire auprès de notre système pour consulter votre page de modèle. Ceci accroît le temps nécessaire au processus de paiement.

|

Important Pour rester en conformité avec la dernière version de PCI-DSS, vous devez héberger votre modèle (et les fichiers associés) dans un environnement ayant la plus haute certification PCI. |

6.3.1 Champs masqués

Le champ masqué utilisé pour transmettre l’URL de votre modèle de page est le suivant :

<input type="hidden" name="TP" value="">

| Champ |

Objet |

|---|---|

| TP | URL du modèle de page dynamique du marchand (la page doit être hébergée du côté du marchand). L’URL doit être absolu (il doit contenir le chemin complet), et non relatif. Ne précisez aucun port dans votre URL : nous n’acceptons que les ports 443 et 80. Toute composante incluse dans le modèle de page tout aussi avoir un URL absolu. |

6.3.2 Zone de paiement (Payment zone)

Vous pouvez concevoir l’ensemble du modèle de page dynamique selon vos préférences. La seule condition à observer est qu’il doit contenir la chaîne « $$$PAYMENT ZONE$$$ », qui indique l’endroit où notre module e-Commerce peut ajouter ses champs de manière dynamique. Il doit par conséquent contenir au moins les champs suivants :

<html>$$$PAYMENT ZONE$$$

</html>

|

Important N’utilisez pas de balises BASE, de cadres ou de balises FORM pour encapsuler la chaîne $$$PAYMENT ZONE$$$. |

Vous trouverez un exemple de modèle de page dynamique à l’adresse suivante : https://e-payment.postfinance.ch/ncol/template_standard.htm

6.3.3 Comportement dynamique

Le marchand peut opter pour un même modèle de page pour toutes les commandes ou pour un modèle produit de manière dynamique par son application en fonction des paramètres de la commande.

Pour produire le modèle de page de façon dynamique, le marchand a deux possibilités : créer une page propre à la commande, dont l’URL est transmis dans les champs masqués, ou utiliser un URL fixe mais produisant un résultat découlant du numéro de commande. Pour cela, notre système ajoute les principales données de paiement (y compris le numéro de référence de la commande du marchand) (cf. Traitement après paiement) lorsqu’il récupère le modèle de page :

HTTP request = url_page_template ?ORDERID=...&AMOUNT=...&CURRENCY=…

6.3.4 Feuille de style

Vous pouvez personnaliser l’aspect de vos pages de paiement en ajoutant des feuilles de style à votre modèle de page.

Nous avons défini une catégorie pour les différents types de tableaux et de cellules contenues dans nos tableaux, ainsi qu’une catégorie pour les boutons d’envoi. Ajoutez les blocs de codage suivants entre les balises <head></head> et modifiez les propriétés de ces catégories pour les adapter à l’aspect de votre site (voir l’exemple du modèle de page mentionné plus haut) :

| <style type="text/css"> <!-- td.ncolh1 {background-color : #006600; color : yellow; font-family : verdana} td.ncoltxtl {background-color : #ffffcc; color : black; text-align : right; font-weight : bold} td.ncoltxtl2 {background-color : #ffffcc; color : black; text-align : right; font-weight : bold} td.ncoltxtr {background-color : #ffffcc; color : black; text-align : left; font-weight : bold} td.ncoltxtc {background-color : #ffffcc; color : black; text-align : center; font-weight : bold} td.ncolinput {background-color : #ffffcc; color : black} td.ncolline1 {background-color : #ffffff; color : black} td.ncolline2 {background-color : #ffffcc; color : black} input.ncol {background-color : #006600; color : white} td.ncollogoc {background-color : #ffffcc; color : black; text-align : center; font-weight : bold} table.ncoltable1 { background-color: #ffffcc; } table.ncoltable2 { background-color: #ffffcc; border-width : medium; border-color : green; } table.ncoltable3 { background-color: #ffffcc; } --> </style> |

Lors de la saisie de vos instructions de mise en page, vous devez respecter la syntaxe de la feuille de style en cascade. Nous vous conseillons vivement de tester votre présentation dans différents navigateurs. La façon dont ils traitent les styles peut en effet énormément varier.

6.3.5 Performance

La configuration de notre système prévoit un délai de 5 secondes pour la demande de récupération de la page correspondant au modèle dynamique du marchand.

Veuillez contacter notre notre service clientèle Merchanthelp, Tel. +41 (0)848 38 24 23, E-Mail: merchanthelp@postfinance.ch, pour changer cette valeur (HTTPTimeOut).

Si ce délai est dépassé, notre système utilise le modèle statique du marchand.

Si aucun modèle statique n'est configuré, notre système utilise en dernier ressort le modèle statique de PostFinance.

| Ce champ HTTPTimeOut a une incidence non seulement sur les demandes de modèle dynamique, mais aussi sur les demandes d’informations après paiement (voir Requête de réponse directes (après paiement)). En conséquence, si le marchand décide de le modifier pour le faire passer à 15 secondes, par exemple, la temporisation pour la demande d’informations passera elle aussi à 15 secondes. |

Pour chaque commande, notre système effectue une demande de récupération de votre modèle de page dynamique. Si vos volumes de transaction sont importants ou si votre modèle de page est lourd (par ex., s’il contient un grand nombre d’images), ces demandes http peuvent être longues. Contactez notre service clientèle Merchanthelp pour trouver une solution si vos volumes de transaction sont importants.

6.4 Modèle pour mobile

Vous pouvez optimiser l'affichage de la page paiement sur les appareils mobiles (smartphones, tablettes, etc.) en appliquant une page de modèle, assortie de feuilles de style, comme expliqué dans les chapitres suivants.

6.4.1 Paramètres de présentation

Les champs ci-dessous peuvent être personnalisés en indiquant certaines informations dans la requête :

<input type="hidden" name="TITLE" value="">

<input type="hidden" name="BGCOLOR" value="">

<input type="hidden" name="TXTCOLOR" value="">

<input type="hidden" name="TBLBGCOLOR" value="">

<input type="hidden" name="TBLTXTCOLOR" value="">

<input type="hidden" name="BUTTONBGCOLOR" value="">

<input type="hidden" name="BUTTONTXTCOLOR" value="">

<input type="hidden" name="LOGO" value="">

<input type="hidden" name="FONTTYPE" value="">

|

Champ |

Description |

Valeur par défaut |

|---|---|---|

| TITLE | Titre de la page | Title |

| BGCOLOR | Couleur de fond | white |

| TXTCOLOR | Couleur de texte | black |

| TBLBGCOLOR | Couleur d'arrière-plan des colonnes de droite | white |

| TBLTXTCOLOR | Couleur du texte des colonnes de droite | black |

| BUTTONBGCOLOR | Couleur de fond des boutons | s.o. |

| BUTTONTXTCOLOR | Couleur du texte des boutons | black |

| LOGO |

URL/nom de fichier du logo que vous souhaitez afficher sur la page de paiement https://e-payment.postfinance.ch/images/merchant/[PSPID]/[image] |

- |

| FONTTYPE |

Famille de la police |

Verdana |

6.4.2 Modèle

Le champ masqué suivant est utilisé pour transmettre l'URL de votre page de modèle :

<input type="hidden" name="TP" value="">

| Champ | Description |

|---|---|

| TP |

URL de la page de modèle dynamique. L'URL doit être absolue (contenir le chemin complet), elle ne peut pas être relative. Tout élément inclus dans la page de modèle doit également avoir une URL absolue. Important : Conformément aux exigences PCI-DSS (2015) les plus récentes, vous devez héberger les éléments de modèle utilisés sur la page de paiement dans un environnement avec la certification PCI la plus élevée. Par conséquent, nous vous recommandons d'héberger vos fichiers avec PostFinance . |

Zone de paiement

La page de modèle peut être personnalisée entièrement. Seule obligation : elle doit comporter la chaîne « $$$PAYMENT ZONE$$$ », qui indique l'emplacement où notre e-Commerce module peut ajouter son champ dynamiquement. Elle doit donc au moins contenir les éléments suivants :

<html>

$$$PAYMENT ZONE$$$

</html>

| Accédez aux exemples de modèles et utilisez les modèles que nous avons créés, ou inspirez-vous de nos modèles pour créer le vôtre. |

6.4.3 Feuilles de style (CSS)

Pour mieux gérer et comprendre le CSS, nous avons divisé le CSS du modèle en quatre parties principales :

| Remarque : Bien que les exemples d'images ci-dessous reflètent les éléments qui seront affectés par le CSS, le style (couleurs, images, etc.) utilisé peut différer de ce qui est indiqué dans les exemples de codes associés. |

Ce style vous permet de modifier l'en-tête de la page de paiement comme indiqué ci-dessous :

| Élément(s) - Partie verrouillée .securedBG { background: #797979; } .secured { padding: 8px 20px 0px 40px; color: #ffffff; width: 235px; margin: 0 auto; background: url("lock.png") 5px no-repeat #797979; height: 30px; } - Récapitulatif de la commande table.ncoltable1 { width: 100%; margin: 0 auto; min-width: 300px !important; } td.ncoltxtl { font-family: open-sans ,Verdana,sans-serif; font-size: 14px; background-color:#ffffff; text-align : left !important; font-weight : bold !important; vertical-align:bottom; } td.ncoltxtr { text-align: left; font-weight: normal; font-family: open-sans ,Verdana,sans-serif; font-size: 14px; background-color:#ffffff; } |

Ce style vous permet de personnaliser la section des informations de paiement comme indiqué ci-dessous :

| td.ncolinput { text-align: left; font-weight: normal; font-size: 14px; font-family: open-sans ,Verdana,sans-serif; display: block; box-shadow: none !important; } input.ncol { background-color: #ffffff; height: 40px; font-size: 14px; text-align: center; padding: 0px; font-family: open-sans ,Verdana,sans-serif; margin: 0 35px 20px; border-bottom: 1px solid #999999; border-radius: 0px; -webkit-appearance: none !important; -webkit-border-radius: 0 !important; } td.ncoltxtl2 { text-align: left; font-family: open-sans ,Verdana,sans-serif; white-space: nowrap; display: block; font-size: 14px; background-color:#ffffff; } |

Ce style vous permet de modifier le pied de page de la page de paiement :

| Élément(s) td.ncollogoc { text-align: center; font-weight: normal; font-size: 14px; padding: 2px; vertical-align: top !important; } td.ncollogoc IMG { width: 90px; height: 55px; margin-right: 4px; } .ncollogoc td .ncol { width: auto; padding-right: 10px; padding-left: 10px; cursor:pointer; } .ncollogoc input.ncol { margin-top:10px !important; -webkit-appearance: none !important; -webkit-border-radius: 0 !important; } |

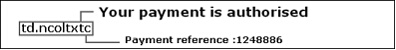

Cette section vous permet de personnaliser la présentation de la page du statut de paiement) comme indiqué ici :

| Élément(s) td.ncoltxtc { background-color:#ffffff; color:#999999; padding: 0px; text-align: left; font-weight: normal; font-size: 14px; border-top: 0px solid #ffffff; font-family: open-sans ,Verdana,sans-serif; } td.ncoltxtc h3 { text-align: center; font-weight: normal !important; padding: 5px; font-family: open-sans ,Verdana,sans-serif; } td.ncoltxtmessage { background-color: #ffffff; color: #999999; text-align: left; font-weight: normal; } |

Voici ce à quoi la page doit ressembler :

6.4.4 Exemples de pages

Pour vous aider à démarrer, nous avons créé ceux pages.

La première est une version de marque que vous pouvez utiliser comme exemple :

https://e-payment.postfinance.ch/ncol/StandardMobileTemplate.htm

Vous pouvez aussi utiliser la version « dénudée » ci-après comme base pour créer votre propre modèle :

https://e-payment.postfinance.ch/ncol/StandardMobileTemplate_generic.htm

Ces deux modèles ainsi que d'autres fichiers (polices, images) sont disponibles au format compressé ici

6.5 Gestionnaire de fichiers modèles

Avec le « Gestionnaire de fichiers modèles », vous pouvez facilement gérer vos modèles et les différents fichiers connexes.

Pour commencer à utiliser le « Gestionnaire de fichiers », connectez-vous à votre compte PostFinance et allez dans « Configuration » > « Modèle » > « Gestionnaire de fichiers ».

| Important Il n’est pas possible d’utiliser des fichiers précédemment téléchargés par PostFinance en même temps que des fichiers téléchargés avec le « Gestionnaire de fichiers » dans votre intégration. Par conséquent, si vous avez des fichiers qui ont été précédemment téléchargés par PostFinance, veuillez vous assurer de télécharger une nouvelle fois ces fichiers vous-même à l’aide de « Gestionnaire de fichiers ». |

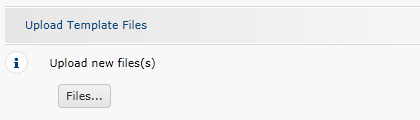

6.5.1 Télécharger des fichiers modèles

Dans « Télécharger des fichiers modèles », sélectionnez le bouton « Fichiers... » pour parcourir les fichiers que vous voulez télécharger. Vous pouvez télécharger des Javascripts, des fichiers html et css et des images (.css, .jpg, .jpeg, .gif, .png, .html, .js), avec un maximum de 7 Mb par fichier, et 10 Mb au total.

Faites votre sélection puis confirmez.

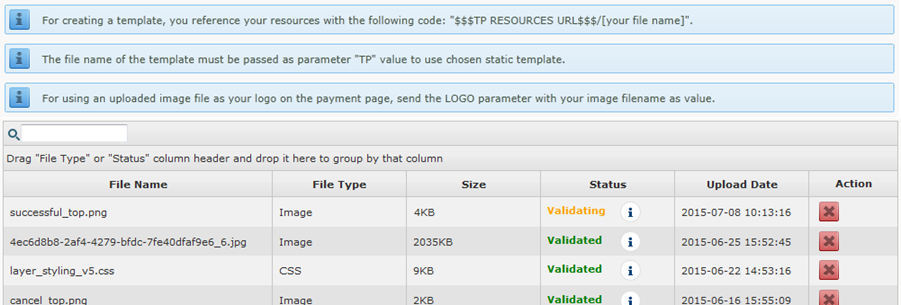

6.5.2 Contrôler et gérer les fichiers téléchargés

Une fois le téléchargement terminé, vous verrez vos fichiers téléchargés sur la même page dans la partie « Fichiers téléchargés ».

Le statut des fichiers sera d’abord « En cours de validation ». Pendant ce temps, plusieurs contrôles de sécurité/virus sont réalisés.

Vous pouvez utiliser les fichiers lorsque leur statut est « Validé ».

Cliquez sur le bouton « Actualiser » ![]() pour vérifier le statut de vos fichiers / Cliquez sur le bouton « Supprimer »

pour vérifier le statut de vos fichiers / Cliquez sur le bouton « Supprimer » ![]() pour supprimer définitivement le fichier.

pour supprimer définitivement le fichier.

Un fichier aura le statut « Refusé » s’il ne passe pas le contrôle de sécurité. Cela peut être dû à la présence d’un virus ou à une extension de fichier erronée, par exemple.

6.5.3 Default merchant template

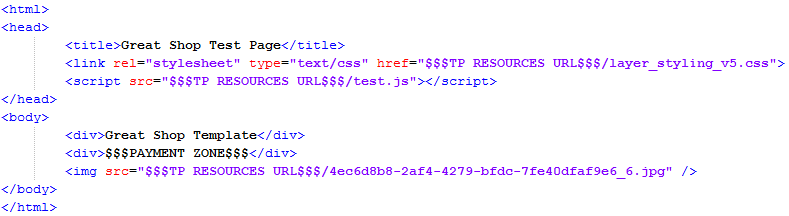

6.5.4 Intégration

Dans vos modèles, vous renvoyez vers vos fichiers téléchargés avec un code en respectant la structure suivante : $$$TP RESOURCES URL$$$/[nom de votre fichier].

Cependant, si vous souhaitez utiliser une ressource dans un fichier CSS, vous devrez mentionner le code suivant : "./[votre nom de fichier]

Exemple :

Pour renvoyer vers le modèle que vous avez téléchargé dans votre intégration e-Commerce, vous envoyez le nom du fichier modèle avec le paramètre « TP ».

Exemple : TP=mytemplatefile.html

Lorsque vous avez une intégration de base e-Commerce au moyen d’un logo en haut de la page, vous devez renvoyer vers le logo téléchargé en envoyant le nom du fichier avec le paramètre « LOGO » (LOGO).

Exemple : LOGO=mycompanylogo.png

6.6 Contrôle de la sécurité des modèles

Pour protéger les clients du commerçant des activités frauduleuses telles que la manipulation des données sensibles de la carte (numéro de carte, code de vérification CVC), différents contrôles de sécurité ont été mis à disposition pour le modèle du commerçant.

Sur la page Information technique du commerçant, onglet "Paramètres globaux de sécurité", section "Modéle", vous pouvez configurer les paramètres suivants :

- Contrôle JavaScript sur le modèle

Le commerçant peut activer cette fonction pour détecter l'utilisation de Javascript sur la page du modèle.Si Javascript est détecté, le modèle est bloqué et c'est le modèle par défaut qui est utilisé.

- l'Utilisation d'un modèle dynamique

Si le commerçant a activé l'option Autoriser l'utilisation d'un modèle dynamique, il est obligatoire de définir le nom d'hôte du site web de confiance qui héberge ce modèle dynamique. Ce champ peut contenir plusieurs noms d'hôte, séparés par un point-virgule, mais ils doivent tous contenir l'adresse URL complète, p. ex. http://www.website.com/. Les sous-répertoires peuvent être omis, de telle sorte que si le modèle dynamique est http://www.website.com/templates/nl/template1.htm, il suffit de définir http://www.website.com comme nom d'hôte du site web de confiance.

En outre, le commerçant peut également définir, s'il le souhaite, une ou plusieurs adresses URL de modèle dynamique totalement fiables, séparées par un point-virgule.

Si un modèle dynamique est soumis lors d'une transaction, mais que les modèles dynamiques ne sont pas autorisés, le modèle sera bloqué et notre système utilisera à sa place le modèle statique.

Si aucun modèle statique n'a été défini, le modèle PostFinance sera utilisé par défaut. Par défaut, les options Contrôle JavaScript sur le modèle sera activé pour les commerçants.

6.7 Cadenas de l’environnement sécurisé

L’URL utilisé pour connecter le client à notre plateforme utilise un protocole sécurisé (https). L’ensemble des communications entre notre plateforme e-Commerce et le client sont chiffrées de façon sécurisée.

Il arrive cependant que le cadenas du navigateur (qui signale au client que le site est sécurisé) n’apparaisse pas lorsque certains éléments (comme des images) contenus sur le modèle de page ne sont pas hébergés sur un serveur sécurisé ou lorsque certains frame sur l’écran présentent des pages qui ne proviennent pas de sites sécurisés.

Même si la communication liée au traitement des paiements est chiffrée, la plupart des navigateurs ne reconnaissent les connexions sécurisées que si tous les éléments apparaissant à l’écran (images, sons, etc.) proviennent de sites sécurisés.

Pour les marchands qui ne disposent pas d’un site sécurisé, souvenez-vous des règles suivantes :

- N’utilisez pas de frames pour les pages de paiement : vous pouvez actualiser l’ensemble de l’écran avec un modèle de page qui donne l’impression que vous utilisez des cadres ou faire en sorte que le paiement puisse être traité dans une nouvelle fenêtre.

- Ne liez pas de fichiers au modèle de page (balise <link>) que vous utilisez pour la page de paiement. Utilisez plutôt les balises <style> et <script> pour intégrer des styles et des scripts sur le modèle de page.

- Assurez-vous que les images de votre modèle sont hébergées sur un serveur sécurisé (le modèle de page peut être hébergé sur un serveur non sécurisé, mais pas les images). Nous pouvons nous héberger ces éléments (consultez les options d’hébergement des images dans votre compte).

6.8 Page de paiement dans un iframe

l'Utilisation d'iframes devient de plus en plus populaire. ils permettent aux marchands d'intégrer une page externe (telle que la page de paiement) dans leur interface, tout en maintenant leur propre URL dans la barre d'adresse du navigateur.

Cependant, dans le contexte actuel, les iframes ont des désavantages:

- Comme l'URL est celle du marchand, elle peut être http (au lieu d'https) sans afficher l'icône du cadenas dans la navigateur. Cela peut provoquer un sentiment de doute chez le porteur de carte quand à la sécurité de sa transaction;

- Certaines méthodes de paiement (comme Giropay, Sofortüberweisung, Bancontact/Mister Cash, iDEAL, PayPal...) utilisent des redirections vers des sistes externes, ce qui peut provoquer des gros soucis de mise en page et de navigation

Pour ces raisons, PostFinance déconseille formellement l'utilisation des iframes, et leur utilisation est aux risques et périls du marchand. Nous conseillons l'utilisation de Modèles Dynamiques comme alternative.

Si vous souhaitez rtout de même utiliser un iframe, veuillez noter les recommandations suivantes:

- Utilisez des iframes uniquement pour la page de paiement et au-dela

- Quand vous en avez la possibilité, utilisez des pop-ups dès que possible, afin d'assurer la visibilité des applications de tierces parties.

7. Retour d'information sur la transaction

Les informations transmises au marchand et à son client (lorsque le paiement est accepté, que le client a annulé le paiement ou que l’acquéreur a refusé le paiement plus que le nombre de fois autorisé) varient selon les paramètres définis par le marchand.

|

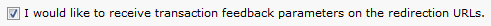

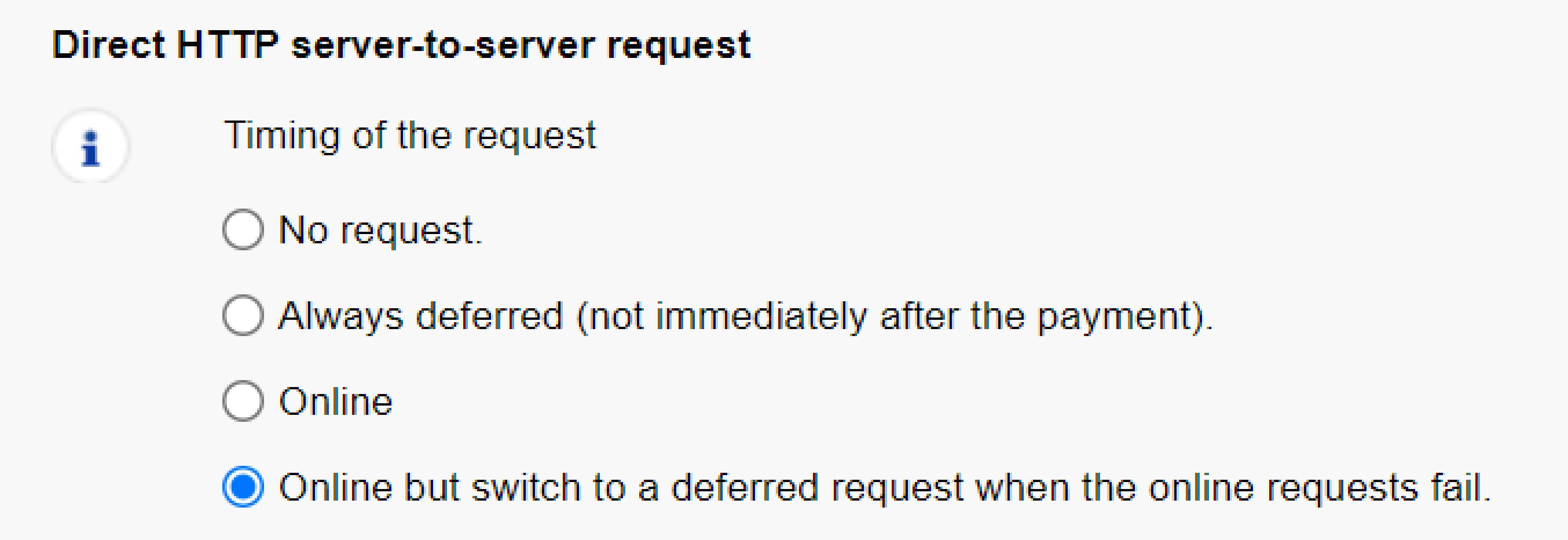

Meilleure pratique Redirection avec paramètres sur accept-/exception-/cancel-/declineurl (voir Option mise à jour de la base de données) avec une demande d’informations après-paiement différée pour plus de sécurité (voir Requête de réponse directes (après paiement)). Dans votre compte PostFinance, naviguez vers "Configuration" > "Information technique" > "Retour d'information sur la transaction". Veuillez configurer les paramètres comme décrit ci-dessous. : Redirection HTTP dans le navigateur :

("Je veux recevoir les paramètres de transaction en retour dans les URL lors de la redirection.") Requête directe HTTP serveur-à-serveur :

("") |

7.1 Réaction par défaut

Lorsque le marchand n’a défini aucune réaction particulière, notre système affiche le message standard pour le client : « Your payment is authorised » (Votre paiement est autorisé) ou « The transaction has been denied » (La transaction a été refusée). Ce message est intégré dans le modèle de page.

Sur cette page, nous ajoutons également un lien vers le site du marchand et/ou le catalogue du marchand grâce aux URL (HOMEURL et CATALOGURL) envoyés dans les champs masqués du formulaire de commande. Lorsque ces URL ne sont pas précisés dans les champs masqués, notre système utilise l’URL indiqué dans le module de gestion de votre compte.

Les champs masqués utilisés pour transmettre les URL sont les suivants :

<input type="hidden" name="CATALOGURL" value="">

<input type="hidden" name="HOMEURL" value="">

| Champ |

Objet |

|---|---|

| CATALOGURL | URL (absolu) de votre catalogue. Une fois la transaction traitée, votre client est invité à revenir à cet URL en cliquant sur un bouton. |

| HOMEURL |

URL (absolu) de votre page d’accueil. Une fois la transaction traitée, votre client est invité à revenir à cet URL en cliquant sur un bouton. Lorsque vous envoyez la valeur « NONE» (néant), le bouton ramenant le client au site du marchand est masqué. |

7.2 Redirection en fonction du résultat du paiement

Dans les champs masqués de son formulaire de commande, le marchand peut envoyer 4 URL (ACCEPTURL, EXCEPTIONURL, CANCELURL et DECLINEURL) vers lesquels notre système redirige le client au terme du processus de paiement.

Le marchand peut aussi configurer ces URL sous l’onglet « Retour d’information sur la transaction », dans la rubrique « redirection HTTP dans le navigateur » de la page d’information technique.

Les champs masqués utilisés pour transmettre les URL sont les suivants :

<input type="hidden" name="ACCEPTURL" value=""><input type="hidden" name="DECLINEURL" value="">

<input type="hidden" name="EXCEPTIONURL" value="">

<input type="hidden" name="CANCELURL" value="">

| Champ | Objet |

|---|---|

| ACCEPTURL | URL de la page Web à présenter au client une fois le paiement autorisé (statut 5), enregistré (statut 4), accepté (statut 9) ou en attente d’une acceptation (en attente, statut 41, 51 ou 91). |

| DECLINEURL | URL de la page Web à présenter au client lorsque l’acquéreur refuse l’autorisation (statut 2 ou 93) plus que le nombre de fois maximum autorisé. |

| EXCEPTIONURL | URL de la page Web à présenter au client lorsque le résultat du paiement est incertain (statut 52 ou 92). Si ce champ est vide, l’accepturl sera présenté au client en lieu et place. |

| CANCELURL | URL de la page Web à présenter au client lorsqu’il annule le paiement (statut 1). Si ce champ est vide, le declineurl sera présenté au client en lieu et place. |

|

Alerte navigateur Lorsqu’un client quitte nos pages de paiement sécurisé pour revenir sur le site du marchand, il est possible que son navigateur l’avertisse qu’il va pénétrer dans un environnement non sécurisé (étant donné qu’il passé d’un environnement https:// à un environnement http://). Lorsque nous détectons une redirection vers le site du marchand, nous pouvons afficher un message pour signaler au client qu’il est possible qu’un avertissement apparaisse (voir la première capture d’écran au chapitre Redirection en fonction du résultat du paiement), afin de lui éviter de s’inquiéter inutilement lorsque l’alerte apparaîtra dans son navigateur. Le marchand peut activer cette option sous l’onglet « Retour d’information sur la transaction », dans la rubrique « Redirection HTTP dans le navigateur » de la page d’information technique (« Je veux que PostFinance affiche, sur la page de paiement, un message court à l’attention du client lorsqu'une redirection vers votre site est détectée juste après le processus de paiement.») |

7.3 Option mise à jour de la base de données

Le marchand peut utiliser cette redirection sur ACCEPT-/EXCEPTION-/CANCEL-/DECLINEURL pour déclencher des tâches administratives automatiques, comme des mises à jours de bases de données. Lorsqu’un paiement est exécuté, nous pouvons envoyer les paramètres de la transaction sur les ACCEPT-, EXCEPTION-, CANCEL- or DECLINEURL du marchand.

Le marchand peut activer cette option sous l’onglet « Retour d’information sur la transaction », dans la rubrique « Redirection HTTP dans le navigateur » sur la Page d’information technique:

- « Je veux recevoir les paramètres de transaction en retour dans les URL lors de la redirection.»

Notez que nous activons toujours la requête serveur-serveur (voir chapitre Informations sur la transaction transmises au client et au marchand) pour éviter les incohérences entre le paiement et la commande dues à une manipulation du client (ex: le client ferme son navigateur avant d'avoir reçu confirmation de l'autorisation)

7.3.1 SHA-OUT

Vous devez utiliser une signature SHA-OUT pour vérifier le contenu de la demande lorsque vous utilisez cette option pour empêcher que les clients falsifient les renseignements dans le champ URL et causent une mise à jour incorrecte de la base de données.

Si vous ne configurez pas de signature SHA-OUT dans votre compte, la liste de paramètres ne sera pas transmise dans nos requêtes sur vos URL.

La chaîne est créée en concaténant les valeurs des champs envoyés avec la commande (triés par ordre alphabétique, dans le format ‘paramètre=valeur’), séparés par une clé. Cette clé est définie dans les Informations techniques du marchand, sous l’onglet “Retour d’Information sur la transaction”, section “Tous les modes de soumission des transactions.”

Pour obtenir la liste complète des paramètres à inclure dans le condensé SHA, veuillez vous reporter à la Paramètres à inclure dans le calcul SHA-OUT.

Veuillez noter que ces valeurs sont toutes sensibles à la casse.

|

Important

|

Tout comme nous récréons le condensé pour valider l’input de la transaction avec le SHA-IN, vous devez reconstruire le hachage, en utilisant cette fois la phrase passe SHA-OUT et les paramètres obtenus de notre système.

Si le résultat n’est pas identique, il se pourrait que les paramètres de la demande aient été modifiés. Cette vérification permet de d’assurer de l’exactitude et de l’intégrité des valeurs de paramètre envoyées dans la requête.

| Exemple d'un calcul SHA-1-OUT élémentaire Paramètres : ACCEPTANCE: 1234 amount: 15 BRAND: VISA CARDNO: XXXXXXXXXXXX1111 currency: EUR NCERROR: 0 orderID: 12 PAYID: 32100123 PM: CreditCard STATUS: 9 Clé SHA-OUT : Mysecretsig1875!? Chaîne entière à hacher : ACCEPTANCE=1234Mysecretsig1875!?AMOUNT=15Mysecretsig1875!?BRAND=VISAMysecretsig1875!? CARDNO=XXXXXXXXXXXX1111Mysecretsig1875!?CURRENCY=EURMysecretsig1875!?NCERROR=0 Mysecretsig1875!?ORDERID=12Mysecretsig1875!?PAYID=32100123Mysecretsig1875!?PM=CreditCard Mysecretsig1875!?STATUS=9Mysecretsig1875!? Condensé obtenu (SHA-1) : 209113288F93A9AB8E474EA78D899AFDBB874355 |

7.4 Requête de réponse directes (après paiement)

Après le paiement, notre système peut envoyer une demande http à un URL défini par le marchand et transmettre les données de transaction.

Ce processus permet au marchand de mettre à jour sa base de données en y intégrant le statut de la commande, etc. et de déclencher un processus de « fin de commande » (si cela n’a pas encore été fait après une redirection). C’est aussi une autre façon de générer une réponse personnelle pour le client en cas de besoins particuliers (si cela n’a pas encore été fait par le biais d’une redirection).

Notre demande http envoyée vers votre URL d’après paiement contiendra les mêmes paramètres d’informations que ceux décrits au chapitre Paramètres du retour d'information.7.4.1 URL d’après-paiement

Si vous souhaitez automatiser vos tâches administratives, vous pouvez définir les URL de deux pages exécutables sur votre site sous l’onglet « Retour d’information sur la transaction », dans la rubrique « Requête directe http serveur-à-serveur » (champs URL) de la page d’information technique:

- Vous pouvez par exemple indiquer l’URL sur lequel vous recevez les paramètres dans une demande lorsque le statut du paiement est accepté, en attente ou incertain.

- L’autre URL sera par exemple celui sur lequel vous souhaitez recevoir les paramètres dans une demande lorsque la transaction a été annulée par le client ou refusée trop de fois par l’acquéreur (c.-à-d. plus que le nombre de tentatives de paiement autorisé, tel que défini sous l’onglet « Paramètres de transaction globaux », dans la rubrique « Tentatives de paiement multiples » de la page d’information technique).

Ces deux URL peuvent être différents, mais ils peuvent aussi être identiques. Vous pouvez aussi saisir un URL pour le premier cas et aucun pour le second.

N’indiquez aucun port dans votre URL ; nous n’acceptons que les ports 443 et 80.

|

URL d’après-paiement variables pour plusieurs shops Si vous avez configuré une page d’après-paiement sur la page d’information technique de votre compte, mais que vous disposez de plusieurs boutiques qui sont chacune connectée à un répertoire déterminé pour recevoir les informations d’après-paiement, vous pouvez rendre une partie de votre URL d’après-paiement variable. Cette partie variable peut aussi servir, par exemple, à « adapter » la demande d’informations pour inclure des informations sur la session, en les faisant passer comme une partie de l’URL plutôt que comme un paramètre supplémentaire. C’est le cas pour les plateformes Intershop ou les systèmes Servlets. Le champ masqué à utiliser est le suivant : <input type="hidden" name="PARAMVAR" value=""> Exemple:

Important: Ne pas utiliser de caractères spéciaux dans le champ de PARAMVAR, car ils seront codées URL, ce qui pourrait créer des liens non valides.. |

7.4.2 Plannification de la requête d'informations

Sous l’onglet « Retour d’information sur la transaction », dans la rubrique « Requête directe HTTP serveur-à-serveur » de la page d’information technique de votre compte, vous pouvez définir le moment où la requête contenant les informations doit être envoyée :

- Aucune :

Le marchand ne peut choisir cette option car il est obligé de recevoir les requêtes serveur-serveur

- Toujours différée (pas immédiatement après le paiement) :

La requête contenant les informations est envoyée peu de temps après la fin du processus de paiement. Elle est alors une tâche de fond et ne peut pas servir à envoyer des informations personnalisées au client sur le site du marchand.

Lorsque le marchand n’utilise pas sa page d’après-paiement pour définir une réponse personnalisée à envoyer à son client, il peut recevoir la requête contenant les informations en arrière plan et de façon différée.

- Toujours en ligne (immédiatement après le paiement pour pouvoir personnaliser la réponse affichée pour le client) :

La requête contenant les informations est envoyée « en ligne » entre le moment où notre système reçoit la réponse de l’acquéreur et le moment où il informe le client du résultat du paiement.

Dans ce cas, le processus de paiement est plus long pour le client, mais le marchand peut envoyer une réponse personnalisée au client.

L’inconvénient du processus d’information en ligne après paiement est que le système du marchand risque d’être compromis en cas de demandes trop nombreuses envoyées à sa page d’après-paiement (par ex., un volume de transactions par minute important) – cela peut entraîner des temps de réponse longs avant que le client ne reçoive les informations à l’écran.

- En ligne mais passage par intervalles à une demande différée en cas d’échec des demandes en ligne :

Cette option permet aux marchands qui ont besoin d’informations d’après-paiement en ligne (afin de personnaliser la réponse affichée au client) de disposer d’une option de repli en cas d’échec de la demande en ligne sur leur page d’après-paiement. Dans ce cas, nous effectuons un nouvel essai de demande d’informations toutes les dix minutes (maximum quatre fois) (différé). Cela permet au marchand d’éviter de passer à côté des informations de transaction en cas d’échec de la demande en ligne d’informations après-paiement en raison, par ex., de problèmes de serveur temporaires de son côté. Notre système affichera des informations standard sur la transaction pour le client (voir Réaction par défaut).

7.4.3 Réponse envoyée au client

Nous utilisons l’éventuelle réponse contenue sur votre page d’après-paiement pour afficher les informations (à la fin de la page de transaction) pour votre client.

Si votre page d’après-paiement répond au moyen : d’une page HTML (contenant une balise <html>) ou d’une redirection (HTTP 302 Object Moved), notre système envoie cette page HTML « telle quelle » au navigateur du client ou effectue la redirection, plutôt que de rediriger votre client au terme de votre processus d’informations après-paiement vers l’un des quatre URL que vous aurez éventuellement envoyés dans les champs masqués (ACCEPTURL, EXCEPTIONURL, CANCELURL et DECLINEURL, tels que décrits au chapitre Redirection depending on transaction result).

Vous pouvez aussi, si vous n’utilisez aucune des options mentionnées plus haut pour communiquer les informations à votre client, programmer votre page d’après-paiement pour répondre par quelques lignes de texte (pas de balise <html>) que nous intégrerons dans notre réponse standard, ou notre système se contentera d’afficher la réponse standard (comme indiqué au chapitre Réaction par défaut)

7.4.4 Requête http pour les changements de statut

Si vous souhaitez aussi recevoir une demande http différée en cas de changement de statut d’une transaction, vous pouvez indiquer un URL supplémentaire dans le champ sous l’onglet « Retour d’information sur la transaction », dans la rubrique « requête http les pour changements de statut » de la page d’information technique (et sélectionner une planification pour la demande).

Ce processus est similaire aux URL d’après-paiement, à la différence qu’il convient pour les processus d’arrière-plan éventuels.

Vous pouvez utiliser le même URL ici que celui défini dans la rubrique « Requête directe HTTP serveur-à-serveur », mais rappelez-vous qu’il est vain de l’utiliser pour générer une réponse personnelle pour le client dans ce cas (arrière-plan).

7.5 Paramètres du retour d'information

Lorsqu’un paiement est exécuté, nous pouvons envoyer la liste de paramètres suivants:

| Paramètre | Valeur |

|---|---|

| ACCEPTANCE | Code d’acceptation produit par l’acquéreur |

| amount | Montant de la commande (pas multiplié par 100) |

| BRAND | Marque de la carte (notre système se base pour cela sur le numéro de carte) |

| CARDNO | Numéro masqué de la carte |

| CN | Nom du titulaire de la carte/client |

| currency | Devise de la commande |

| ED | Date d’expiration |

| NCERROR | Code d’erreur |

| orderID | Votre référence de commande |

| PAYID | Référence du paiement dans notre système |

| PM | Moyen de paiement |

| SHASIGN | Signature SHA calculée par notre système (si configuré sur SHA-OUT) |

| STATUS | Statut de la transaction |

| TRXDATE | Date de la transaction |

Exemple (GET request):

https://www.yourwebsite.com/acceptpage.asp?orderID=ref12345&CURRENCY=EUR&amount=25&PM=CreditCard&ACCEPTANCE=test123&STATUS=5&CARDNO=XXXXXXXXXXXX1111&PAYID=1136745&NCERROR=0&BRAND=VISA&ED=0514&TRXDATE=12/25/08&CN=John Doe

| La liste des paramètres des informations peut être plus longue pour les marchands qui ont activé certaines options dans leurs comptes, comme le module de détection de fraude. Veuillez vous reporter à la documentation sur l’option concernée pour de plus amples informations sur les autres paramètres des informations liés à l’option. |

7.5.1 Paramètres du retour d'information dynamiques

Vous pouvez également choisir quels paramètres sont envoyés avec la requête post-paiement. Pour faire ceci, rendez-vous dans l'onglet "Retour d'information sur la transaction" de votre information technique. Il y a là une liste de paramètres "Disponible" et "Sélectionné".

Utilisez tout simplement les flèches entre les deux listes pour faire basculer les paramètres d'une liste à l'autre.

| N'oubliez pas de mettre à jour votre signature SHA-OUT afin de tenir compte des paramètres indiqués ici. Les paramètres qui ne sont pas sélectionnés ne figureront PAS dans le calcul SHA. |

7.5.2 Paramètres du retour d'information

Le marchand peut nous envoyer deux paramètres supplémentaires dans les champs masqués du formulaire de commande afin de les récupérer en tant que paramètres des informations au terme du paiement. Les champs masqués suivants sont proposés :

<input type="hidden" name="COMPLUS" value="">

<input type="hidden" name="PARAMPLUS" value="">

| Champ |

Objet |

|---|---|

| COMPLUS |

Champ servant à soumettre une valeur que vous aimeriez récupérer dans la demande d’informations. |

| PARAMPLUS |

Champ servant à soumettre certains paramètres et leurs valeurs que vous aimeriez récupérer dans la demande d’informations. Le champ paramplus n’est pas inclus dans les paramètres des informations proprement dits ; les paramètres/valeurs que vous soumettez dans ce champ seront en revanche analysés et les paramètres ainsi obtenus, ajoutés à la demande http. |

|

Exemple Les champs masqués supplémentaires envoyés par le marchand sont les suivants : <input type="hidden" name="COMPLUS" value="123456789123456789123456789"> Entraîne une redirection avec paramètres des informations : https://www.yourwebsite.com/acceptpage.asp?[…standard.parameters…] |

7.6 Réinitialisation du retour d'information

Si la demande de redirection/retour d'information n'a pas été exécutée, du fait d'une action du client entraînant le blocage de nos pages de paiement sécurisé (par ex. si le client a cliqué sur le bouton « retour » de son navigateur), nous pouvons réinitialiser la demande de post-paiement et/ou la redirection. Ainsi, votre client sera redirigé vers la page que vous souhaitez afficher et vos bases de données pourront être mises à jour.

Pour activer cette fonction dans votre compte, allez dans Configuration > Information technique > Retour d'information sur l... > Général et cochez la case "Je veux que PostFinance relance le processus de fin de transaction (requête/redirection post paiement) si nécessaire."

Il est possible que vous receviez plusieurs demandes de post-paiement pour le même identifiant de commande. En effet, la demande de redirection/retour d'information sera renvoyée si le client revient aux pages de paiement sécurisé à l'aide du bouton « retour » après avoir été redirigé vers votre site web.

Veillez à configurer votre script « Post URL » de façon à traiter ces « exceptions ». Par exemple, vous pouvez configurer votre script « Post URL » de manière à créer une ligne dans votre base de données pour chaque état de transaction renvoyé et/ou générer un e-mail pour informer le marchand d'une « exception » par rapport aux étapes prévues dans le processus de transaction.

Nous vous recommandons de ne pas écraser le premier message d'état de transaction que vous recevez par un autre message reçu par la suite pour le même identifiant de commande. Idéalement, il est conseillé de conserver toutes les réponses pour chaque commande, et d'appeler un processus permettant de les analyser et de les traiter comme il se doit.

Si vous ne cochez pas la case, le client qui clique sur le bouton « retour » pour revenir aux pages de paiement sécurisé verra s'afficher un message indiquant que le paiement a déjà été traité.

7.7 E-mails de confirmation

7.7.1 E-mails envoyés au marchand

Notre système peut vous envoyer un e-mail de confirmation de paiement pour chaque transaction (une option à configurer sous l’onglet « E-mails de transaction », dans la rubrique « E-mails pour le marchand » sur la page d’information technique).

Vous pouvez aussi recevoir des e-mails vous informant des changements de statut des transactions.

7.7.2 E-mails envoyés au client

Notre système peut envoyer un courrier électronique automatique à votre client pour l’informer de l’enregistrement de la transaction. Il s’agit d’un message standard et vous ne pouvez pas en changer le contenu.

Vous pouvez activer cette option dans la section „E-mails pour le client“ de l’onglet „E-mails de transaction“ de la page Information Technique.

Vous pouvez également choisir d’envoyer au client un courriel lorsqu’une transaction est confirmée (capture de données) et remboursée en cochant les cases correspondantes. En tant qu’expéditeur (« From ») de ces courriels, vous pouvez configurer l’adresse électronique à utiliser dans les courrriels relatifs à la transaction (Adresse e-mail de support à insérer dans les e-mails relatifs aux transactions). Si vous n’indiquez pas d’adresse électronique ici, nous utiliserons la première adresse saisie sous "Adresse(s) e-mail pour les e-mails relatifs aux transactions" à la section "E-mails pour le marchand".

Pour pouvoir envoyer des courriels de confirmation à votre client, vous devez indiquer son adresse électronique dans le champ masqué :

<input type="hidden" name="EMAIL" value="">

| Champ | Description |

|---|---|

| Adresse e-mail du client. Si vous faites une demande de 3DSv2.1, assurez-vous que le format d’email soit valide. Dans le cas contraire, l’authentification client forte utilisera le protocole 3DSv1.0. |

8. e-Commerce via e-mail

Vous pouvez envoyer à vos clients une demande de paiement par e-mail pour rediriger le client vers notre page de paiement sécurisé via un bouton ou un lien dans l’e-mail.

Lorsque l’e-mail est au format HTML, vous pouvez utiliser un formulaire contenant des champs HTML masqués pour nous envoyer les paramètres nécessaires au format POST.

Lorsque l’e-mail est au format texte brut, vous pouvez ajouter les paramètres nécessaires à l’URL au format GET. (par ex., https://e-payment.postfinance.ch/ncol/test/orderstandard.asp / orderstandard_utf8.asp?PSPID=TESTSTD&orderID=order123&amount=12500¤cy=EUR&SHASIGN=8DDF4795640EB9FE9B367315C48E47338129A4F5& …)

Veuillez vous reporter au chapitre Lien entre le site Web du marchand et notre page de paiement pour de plus amples informations.

|

Pour que e-Commerce par e-mail fonctionne, soyez attentif aux aspects suivants liés à la vérification avant le paiement :

|

9. Moyen de paiement et caractéristiques de la page de paiement

9.1 Choix du moyen de paiement du côté du marchand

9.1.1 Afficher un moyen de paiement déterminé

Lorsque notre page de paiement sécurisé s’affiche chez le client, on lui présente les moyens de paiement possibles que le marchand a activés sur son compte.

Lorsque le client doit choisir son moyen de paiement sur le site du marchand et non sur notre page de paiement, celui-ci peut nous envoyer le nom du moyen de paiement et sa marque (uniquement lorsque le moyen de paiement est « CreditCard ») dans les champs masqués pour que nous n’affichions que ce moyen de paiement sur notre page de paiement et que nous n’acceptions que les paiements effectués par ce biais.

Ces champs masqués sont les suivants :

<input type="hidden" name="PM" value="">

<input type="hidden" name="BRAND" value="">

| Champ |

Objet |

|---|---|

| PM |

Moyen de paiement (par ex. CreditCard) |

| BRAND |

Marque de la carte de crédit (par ex. VISA) |

|

Exemples

<input type="hidden" name="PM" value="CreditCard ">

<input type="hidden" name="PM" value="CreditCard ">

<input type="hidden" name="PM" value="iDEAL"> OU <input type="hidden" name="PM" value=""> |

9.1.2 Permettre au client de choisir un autre moyen de paiement : BACKURL

Lorsque le client choisit son moyen de paiement sur le site du marchand, nous n’affichons que le moyen de paiement sélectionné sur notre page de paiement.

Lorsque le paiement échoue avec ce moyen de paiement et que le client souhaite tenter de régler avec un autre moyen de paiement, la liste des moyens de paiement du marchand ne s’affiche pas sur nos pages de paiement sécurisé étant donné que le choix du moyen de paiement a été opéré sur le site du marchand et non sur nos pages de paiement sécurisé.

Dans ce cas, le marchand peut utiliser le « backurl » pour rediriger le client vers un URL sur le site du marchand, où il va pouvoir choisir un autre moyen de paiement. Lorsque le client clique sur le bouton « Back » sur notre page de paiement sécurisé à la suite d’une autorisation refusée, ou après avoir annulé l’opération à partir d’un site tiers ou du site d’une banque, nous le redirigeons vers l’URL que le marchand a définie comme « BACKURL ».Remarque: Le bouton « back » dont nous parlons dans la présente section est le bouton « back » situé sur nos pages de paiement sécurisé, et NON le bouton « back » de votre navigateur.

Vous pouvez saisir le « backurl » sous l’onglet « Affichage de la page de paiement » sur la page d’information technique de votre compte, mais vous pouvez aussi nous envoyer un « backurl » bien précis dans les champs masqués pour une transaction si vous préférez éviter d’utiliser le même « BACKURL » que celui saisi sous l’onglet « Affichage de la page de paiement » de la page d’informations techniques de votre compte.

Le « backurl » envoyé dans les champs masqués l’emporte sur le « BACKURL » saisi sous l’onglet « Affichage de la page de paiement » de la page d’information technique de votre compte. Vous pouvez envoyer le « backurl » dans le champ masqué suivant :

<input type="hidden" name="BACKURL" value="">

| Champ |

Objet |

|---|---|

| BACKURL |

URL de la page Web à afficher chez le client lorsqu’il clique sur le bouton « back » de notre page de paiement sécurisé. |

Lorsque le client choisit son moyen de paiement sur nos pages de paiement sécurisé et non sur le site du marchand, le « BACKURL » n’est pas pris en considération. Lorsque le client clique sur le bouton « back » sur notre page de paiement sécurisé, il est simplement redirigé vers notre page de sélection du moyen de paiement sécurisé, qui contient la liste des moyens de paiement acceptés par le marchand.

9.2 Afficher une liste déterminée de moyens de paiement

Lorsque le client doit choisir son moyen de paiement à partir d’une liste de moyens de paiement sur notre page de paiement, le marchand peut nous envoyer cette liste dans les champs masqués pour que nous n’affichions que ces moyens de paiement sur notre page de paiement.

Ce champ masqué est le suivant :

<input type="hidden" name="PMLIST" value="">

| Champ |

Objet |

|---|---|

| PMLIST |

Liste des moyens de paiement et/ou des marques de cartes de crédit sélectionnés. Éléments séparés par un « ; » (point-virgule). |

Exemple

Champ masqué dans l’hypothèse où vous voulez que votre client choisisse entre VISA et iDEAL sur notre page de paiement (par ex., si vous proposez aussi d’autres moyens de paiement que vous ne souhaitez pas afficher) :

<input type="hidden" name="PMLIST" value="VISA;iDEAL">

9.3 Exclure une liste déterminée de moyens de paiement

Si le marchand ne souhaite pas présenter certaines marques spécifiques, cela peut être déterminé par un champ masqué.

Ceci est particulièrement pratique pour les Sub-Brands, quand un marchand veut accepter une marque (ex: MasterCard) mais pas la sous-marque (ex: Maestro)

Le champ masqué est le suivant:

<input type="hidden" name="EXCLPMLIST" value="">

| Champ |

Objet |

|---|---|

| EXCLPMLIST |

Liste des moyens de paiement et/ou des marques de cartes de crédit à exclure. Éléments séparés par un « ; » (point-virgule). |

9.4 Présentation des moyens de paiement

Vous pouvez définir la présentation/liste des moyens de paiement sur notre page de paiement au moyen du champ masqué suivant :<input type="hidden" name="PMLISTTYPE" value="">

| Champ |

Valeurs possibles |

|---|---|

| PMLISTTYPE |

Les valeurs possibles sont 0, 1 et 2.

|

9.5 Subdivision en cartes de crédit/débit

La fonctionnalité consistant à subdiviser VISA et MasterCard en méthodes de paiement par débit et par crédit vous permet de les offrir à vos clients sous deux formes (p. ex. VISA Debit et VISA Credit), mais vous pouvez aussi décider de n'accepter qu'une seule de ces deux formes de paiement.

Pour pouvoir utiliser cette fonctionnalité de subdivision en cartes de crédit et de débit via e-Commerce, vous devez inclure le paramètre CREDITDEBIT dans les champs masqués que vous envoyez à la page de paiement (et les inclure également, par conséquent, dans le calcul SHA-IN !).

| Champ | Format |

|---|---|

| CREDITDEBIT | "C": credit card (carte de crédit) "D": debit card (carte de débit) |

Erreur liée : Si l'acheteur sélectionne la méthode par carte de débit, mais entre ensuite un numéro de carte de crédit, un code d'erreur est renvoyé : « Marque/mode de paiement incorrect ».

Si le paiement est traité avec succès avec le paramètre CREDITDEBIT, ce même paramètre est également renvoyé dans le retour d'information post-vente. Cependant, si les valeurs soumises sont C ou D, les valeurs de retour sont « CREDIT » ou « DEBIT ».

Vous trouverez également ces valeurs de retour dans la vue d'ensemble de la transaction via « View transactions » et « Financial history », ainsi que dans les rapports que vous pouvez télécharger ensuite.

|

Configuration au sein de votre compte La fonctionnalité de subdivision peut également être activée et configurée par méthode de paiement dans votre compte PostFinance. Accédez à Subdivision en cartes de crédit/débit pour plus d'informations. |

9.6 Traitement de transactions avec des identifiants enregistrés

Les transactions avec identifiants enregistrés (Credential-on-file ou COF en anglais) utilisent les informations relatives à la carte déjà enregistrées par les marchands pour traiter le paiement. Avant d’initier une transaction avec identifiants enregistrés (COF), le titulaire de carte devra d’abord autoriser le marchand à stocker les informations relatives à la carte. Les transactions avec identifiants enregistrés (COF) s’appliquent essentiellement aux paiements récurrents et indiquent si le paiement est initié par le titulaire de carte ou le marchand.

Il existe deux types de transactions avec des identifiants enregistrés (COF) : les transactions initiées par le titulaire de carte (CIT) et les transactions initiées par le marchand (MIT). Une transaction initiée par le titulaire de carte (CIT) devra toujours avoir lieu avant de réaliser des transactions initiées par le marchand (MIT).

Une transaction initiée par le titulaire de carte (CIT) est une transaction dans laquelle le titulaire de carte est impliqué dans la transaction et authentifie personnellement la transaction au moyen d’une signature, de l’outil 3D-Secure ou en montrant une pièce d’identité.

Exemple de transaction initiée par le titulaire de carte (CIT):

Un titulaire de carte achète un billet de train et effectue un paiement. Il ou elle réalise le paiement avec sa carte de crédit et on lui demande d’authentifier et d’autoriser le paiement. On demande également au titulaire de carte s’il ou elle souhaite que les informations relatives à sa carte de crédit concernant ce paiement soient enregistrées. Si le titulaire de carte accepte, ces informations peuvent ensuite être réutilisées lors de transactions ultérieures initiées par le marchand.

Une transaction initiée par le marchand (MIT) sert de suivi à une transaction initiée par le titulaire de carte (CIT) et d’ordre permanent préautorisé pour les biens et services achetés par le titulaire de carte. Le titulaire de carte ne doit pas être impliqué dans la transaction.

Exemple de transaction initiée par le marchand (MIT):

Un marchand peut initier automatiquement une transaction pour réaliser le paiement d’un titulaire de carte dans le cadre d’un abonnement mensuel à un magazine.

Conformément aux réglementations mises en place par Visa et MasterCard pour les transactions avec identifiants enregistrés (COF), de nouveaux paramètres doivent être envoyés pour définir la transaction COF.

Vous serez concerné si:

- Vous utilisez un pseudonyme

- Vous avez l’intention d’initier des transactions récurrentes (planifiées ou non) après avoir initié une transaction initiée par le titulaire de carte (CIT) pour la première fois

Mesures à prendre

Par défaut, les paramètres suivants sont utilisés lors d’une transaction de commerce électronique :

| Valeurs de paramètres COF_INITIATOR-COF_TRANSACTION-COF_SCHEDULE | Description | |

|---|---|---|

| CIT-FIRST-UNSCHED | S’applique en cas d’utilisation d’un pseudonyme ou lors de sa création | |

| CIT-FIRST-SCHED | S’applique à un premier paiement planifié/abonnement |

|

Paramètres | Valeurs |

Description |

|---|---|---|

| COF_INITIATOR* | CIT | Une transaction initiée par un titulaire de carte |

| MIT | Une transaction initiée par un marchand | |

| COF_SCHEDULE* | SCHED | Une transaction planifiée |

| UNSCHED | Une transaction non planifiée | |

| COF_TRANSACTION* | FIRST | Première transaction d’une série de transactions |

| SUBSEQ |

Transactions suivantes d’une série de transactions |

|

| COF_RECURRING_EXPIRY* | Date AAAAMMJJ (ex. 20190914) | Acuellement uniquement disponible en version Test Date de fin: dernière date de paiement d’une série de paiements récurrents |

| COF_RECURRING_FREQUENCY* | Chiffres entre 2 et 4 (31, 031 ou 0031) | Acuellement uniquement disponible en version Test Nombre de jours séparant les paiements d’une série. |

* S’il vous plait, envoyer les valeurs des paramètres selon le format défini dans le tableau. Autrement, la transaction sera bloquée par notre système.

10. Autres champs masqués facultatifs

10.1 Code Opération

|

Important La possibilité de travailler en deux étapes (autorisation + saisie de données) varie selon les moyens de paiement que vous souhaitez utiliser. (Voir l’aperçu en ligne Payment Methods Processing/Procedure) |

Vous pouvez nous envoyer un code d’opération déterminé pour une transaction si vous préférez utiliser un code d’opération autre que celui sélectionné sous l’onglet « Paramètres de transaction globaux », dans la rubrique « Code d’opération par défaut » de la page d’information technique de votre compte pour cette transaction.

Le code d’opération que vous nous envoyez dans les champs masqués l’emporte sur le code d’opération général sélectionné sous l’onglet « Paramètres de transaction globaux », dans la rubrique « Code d’opération par défaut » de la page d’information technique de votre compte. Vous pouvez envoyer le code d’opération dans le champ masqué suivant :

<input type="hidden" name="OPERATION" value="">

| Champ |

Objet |

|---|---|

| OPERATION |

Code d’opération pour la transaction. Valeurs possibles pour les nouvelles commandes :

Optionnel:

|

Afin que ce parametre soit pris en compte par notre système, n'oubliez pas de l'inclure dans la signature SHA pour la transaction. Pour plus d'infos sur SHA, veuillez vous reporter au chapitre Signature SHA-IN.

10.2 Champ Utilisateur

Si vous avez plusieurs utilisateurs dans votre compte et que vous souhaitez enregistrer les transactions liées à un utilisateur particulier (par ex., pour les agents de centres d’appels qui enregistrent des transactions via e-Commerce), vous pouvez envoyer l’UserID dans le champ masqué suivant :

<input type="hidden" name="USERID" value="">

| Champ | Objet |

|---|---|

| USERID |